股东“提款机”民生银行 开始缩表了

- 每日生活

- 2024-09-20 18:34:14

- 42

来源:深蓝财经

作者:王鑫

困在房地产和股东地雷阵中的,开始缩表“瘦身”了。

目前,民生银行A股市值1209亿元,对应市净率0.28,在A股42家上市银行中最低,相当于打了骨折价。

俗话说“便宜自有便宜的道理”,根据民生银行日前公布的半年报,业绩形势不容乐观。

1

A股上市股份行降幅之最

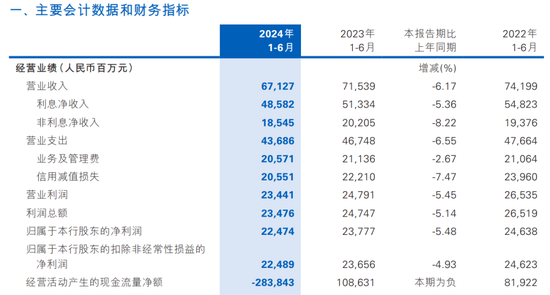

上半年,民生银行实现营收671.27亿元,同比下降6.17%,实现归母净利润224.74亿元,同比下降5.48%,为连续第四年同期“双降”。

不仅如此,从A股上市9家股份行中报归母净利润来看,有6家正增长,3家下降,其中民生银行下降最快。

问题是显而易见的。

上半年,民生银行的利息净收入485.82亿元,非利息净收入185.45%,分别同比下降5.36%、8.22%。要知道,其他银行靠债市投资还能撑住非息收入,民生银行就躺平了?

与此同时,上半年,民生银行支出业务及管理费205.71亿元,计提信用减值损失205.51亿元,也在同比下滑,节流是好事,但是信用减值损失大幅下降7.47%,猫腻似乎不少。

跟业绩趋势一致,民生银行利息净收入也已经连续四年同比下降,相比大多数股份行,民生银行的冬天来得有点早。

一方面是民生银行管不住净息差。2020年同期,民生银行净息差还高达2.11%,2024年上半年只有1.38%了,盈利空间是一年不如一年。

目前,民生银行的净息差是个什么水平呢?上半年,A股42家上市银行中,净息差最高的为2.79%,最低的是1.14%,民生银行也不遑多让,在42家银行中排倒数第5位。

另一方面民生银行在明显缩表了。所谓缩表就是资产负债表规模收缩,规模对银行很重要,很多银行依靠规模扩张实现以量补价,从而保持住业绩增长,但民生银行价量都不济,日子自然难挨多了。

截至上半年末,民生银行资产总额7.55万亿、负债总额6.94万亿,分别比上年末下滑1.62%、1.36%,成为今年首家缩表的上市银行,也是该行2021年同期以来的第二次缩表。尤其二季度,其以2.28%的环比降幅成为资产收缩最快的上市银行。

对此,一些观点认为这是管理层毫无建树的结果,也有观点认为民生银行在摒弃规模情结、减量提质。

2020年,民生银行不良风险集中爆发,信用减值损失高达929.88亿元,同比激增48.05%,大幅计提拨备之下,净利润同比缩水36.25%,创下A股股份行上市以来最大降幅,也是当年唯一负增长的上市股份行。

民生银行的整体业绩自此断崖并一蹶不振。

今年来,在存贷款增长乏力、息差承压的宏观背景下,民生银行对公房地产贷款和个人贷款不良率又在抬头,还有一堆股东关联贷款在索偿,所以把重心放在夯实资产质量上不失为明智之举。

2

警惕关注类贷款“藏雷”

如前文所提,2024年上半年,民生银行计提信用减值损失205.51亿元,大幅下降7.47%,且自2020年同期以来持续下降。

然而,伴随信用减值下降的同时,民生银行不良贷款率持续压降后,又在悄然反弹,一季度不良贷款率1.44%,到了上半年末已升至1.47%。

更关键的是,民生银行在认定不良贷款方面可能比较放松。截至期末,该行不良贷款总额648.99亿元,比上年末减少1.98亿元;然而,期末逾期3个月以上贷款规模高达683.7亿元,比不良贷款总额多出34.71亿元。

以此计算,民生银行不良偏离度高达105.35%,在股份行中应该是遥遥领先了。银行不良偏离度应该低于100%,根据深蓝财经测算,这一指标为78.43%、为90.45%、为88.72%。

通常而言,银行应该把逾期90天以上的贷款归入不良贷款,然而一些认定不严格的银行会长期挂在关注类贷款,从而降低不良率。

有意思的是,上半年末,民生银行关注类贷款总额1229.13亿元,比上年末增加43.86亿元,创下历史新高 ;关注类贷款占比2.78%,比上年末上升0.08个百分点,关注类贷款迁徙率悄然抬头。

与此同时,期末,民生银行的重组贷款总额260.57亿元,比上年末增加30.99亿元。重组贷款通过借新还旧,也能在一定程度上隐藏不良。

值得注意的是,民生银行在贷款审慎管理方面频收大额罚单,内控问题成老大难。

2021年10月,民生银行上海分行因贷款风险分类不准确等2两项问题被罚款100万元;

2022年3月,民生银行太原分行因未按照“穿透”原则计提拨备、发放实际承担风险的委托贷款等6项违法违规事实,被罚款1710万元;

2022年6月,民生银行青岛分行因掩盖资产质量真实性被罚款50万元;

2024年6年,民生银行宁波分行因信贷管理不审慎等6项违法违规问题被罚款230万元。

因此,表面上看,民生银行不良贷款率相较前几年已经压降不少,但是真实的不良率可能没有报表上的数字好看。

更何况,民生银行目前1.47%的不良贷款率,在42家上市银行中依旧高居第7,上市股份行中高居第2,仅次于华夏银行的1.65%。

我们还注意到,民生银行拨备覆盖率和贷款拨备率也在下降。期末,民生银行拨备覆盖率149.26%,相较上年末减少0.43个百分点,贷款拨备率2.19%,相较上年末减少0.03个百分点。

根据监管规定,民生银行适用的拨备覆盖率和贷款拨备率的监管标准为140%和2.1%,可见民生银行已经逼近监管红线,业绩蓄水池的水快见底了。

而且,很遗憾的是,民生银行通过不断释放拨备维持业绩后,其拨备覆盖率已经在42家A股银行中垫底了,其他银行该指标均高于150%。

3

深陷地雷阵难以自拔

民生银行自1996年成立以来,就深深烙上了民营资本的背景,如泰山会大佬卢志强的泛海系,东北前任首富张宏伟的东方系,均成为公司重要股东,因此民生银行风格激进,迅速成为业内一匹黑马,被誉为“小微之王”,市值一度超越招商银行,成为“股份行一哥”。

甚至13年前,民生银行前行长洪崎还进行了一番感叹,他表示“企业利润那么低,银行利润那么高,所以我们有时候利润太高了,有时候自己都不好意思公布。”

然而时过境迁,民生银行没能摆脱“业绩前置、风险后置”的命运,其股权结构问题和紊乱的内控机制,最终为其高速发展埋下了隐患。

隐患的第一个引爆点便是深陷房地产泥潭。前几年,民生银行踩雷了众多房企,恒大暴雷时,据此前曝光的恒大欠债名单显示,截至2020年上半年,对民生银行欠款高达293亿,在86家金融机构中位居首位。

截至目前,房地产的余波还在持续。2024年上半年末,民生银行对公房地产贷款余额3404亿元,对应的不良贷款余额180.07亿元,不良贷款率5.29%,比上年末上升0.37个百分点,是所有贷款行业中不良率最高的。

与此同时,民生银行与股东之间的大量关联贷款接连违约,被指沦为股东的“提款机”。由于民生银行是由民营企业出资设立,股权比较分散,导致出现多家民营股东争相进行关联贷款,让民生银行背负了更多的不良资产,甚至出现大股东因为经营不善暴雷,大批量股票被法拍、轮番冻结的情况。

就在9月18日,泛海控股股份有限公司(简称“泛海控股”)披露诉讼进展公告显示,泛海控股被北京金融法院判决偿还民生银行借款3亿元及相应利息、罚息等,而泛海控股的控股股东,便是民生银行第7大股东中国泛海控股集团有限公司。

据民生银行半年报,目前股东关联方贷款总规模接近800亿元,5家泛海系公司贷款余额高达184.99亿元,规模仅次于第一大股东大家保险的251.02亿元。2023年,民生银行开始向卢志强及其泛海系提起诉讼,索偿超70亿元。

4

结语

今年3月12日,新行长王晓永接替到龄退休的郑万春,成为民生银行第8任行长,但是面对这样的开局,王行长的首份半年报,注定难。

相比业绩的下滑,摆在王晓永面前最大的难题,仍然是要解决房地产和股东关联贷款坏账这两大心病。